課税の基本は、「価値が生まれた場所で納税」というのが国際的なルールです。 しかしながら、多国籍企業は、各国に展開するグループ内企業間の資本、無形資産や付加価値を生み出すサービス等から創出された利益を、意図的に所得税率の低い国に移動させることができるため、「価値が生まれた場所で納税」するのではなく、「低税率国で納税」することが可能となり、納税の不公平が生じてしまいます。 この不公平を防止するためにOECD加盟国を中心にBEPSプロジェクトが発足されました… というのが前回のお話でした

今回は、当該プロジェクトの行動計画の一つとして、インドネシアで新しく施行開始された財務大臣規則No.213/PMK.03/2016について、ご説明したいと思います。

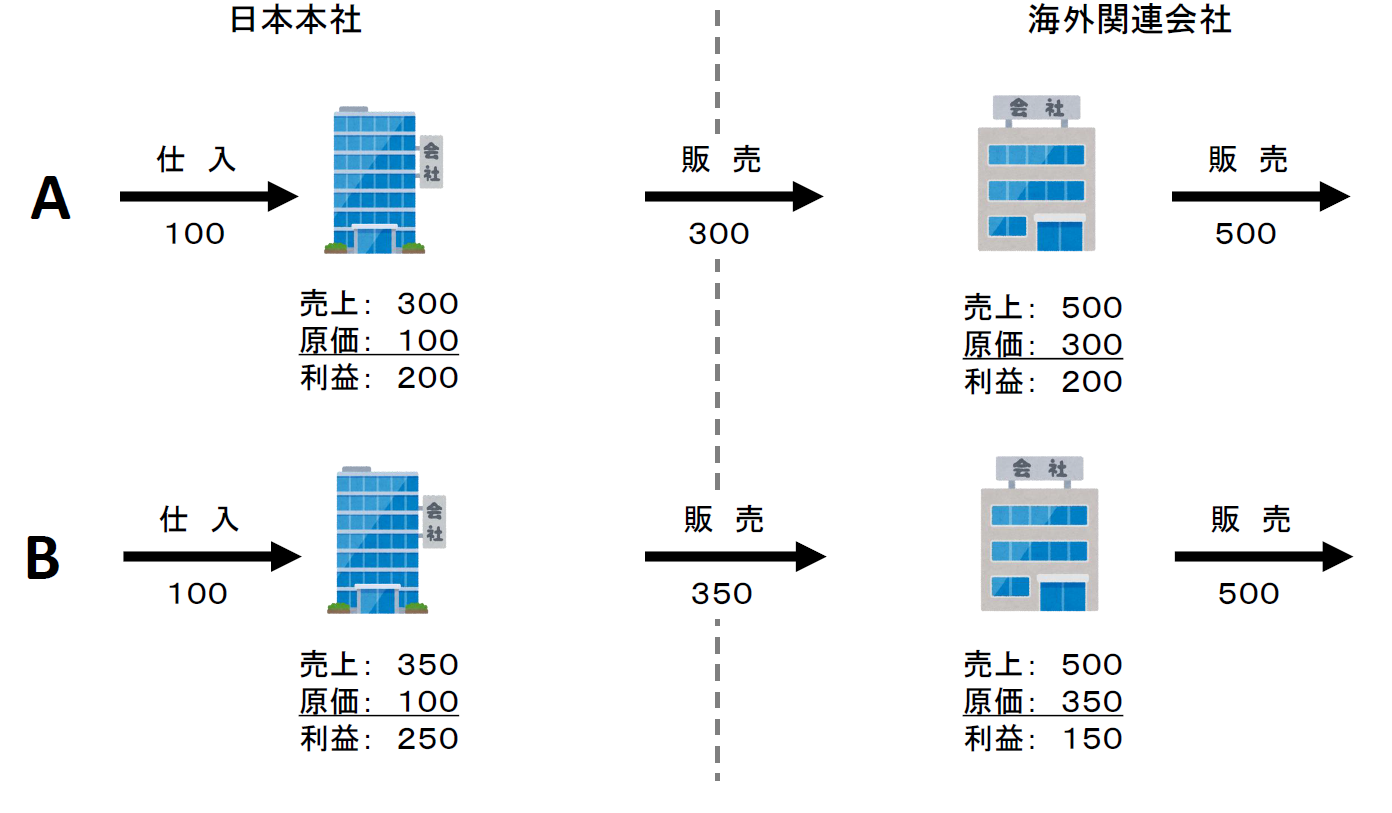

下図のように、日本に本社を持つ企業が在外子会社と取引をする場合、両者間の適正価格は300だとします。 でも、子会社がある国の法人所得税率が日本より高かった場合、関連者間であれば、本社から子会社への販売価格を調整して、本社により利益がでるようにし、子会社の利益を減らして、子会社側の法人所得税の納税額を減額することができます。

契約当事者間で決定した価格で取引をしている以上、合法的な取引ですが、上記のような節税(というか租税回避)や、在外子会社の利益をできるだけ小さく抑えたいといった目的で、利益の移転を試みる企業が数多くあるため、各国の国税局は、意図的に利益を移転するのはけしからん!として、関連者間で決めた取引価格が適正価格かどうかを、納税者側に文書で説明させることに決めました。 これが移転価格文書です。

今回発表された新規則は、既存の移転価格文書作成に関わる規定(国税総局長官規則 No.PER-32/PJ/2011)を改訂するものではなく、追加要件となります。 この両規則の間に矛盾がある場合、現時点では既存のPER-32が優先されることとなっています。 また、交付日の即日施行開始ということで、2016年12月末決算分から適用となります。

以下、新規則により追加となった要件等についての一覧です。

1.移転価格文書の提供義務の条件が拡大した

PER/32/PJ/201 |

213/PMK.03/2016 |

|

下記が該当する法人納税者

|

1.マスター・ファイルとローカル・ファイル関連者間取引があり、下記のいずれかが該当する場合

2.国別報告書

|

注意!

- 有形資産の取引には、仕入・売上・固定資産の購入等が該当します。

- 税法上には、「それぞれ」と記載がありますが、納税者側と国税当局とで、取引区分の判断が異なる可能性があるため(=ロイヤルティ、無形資産の使用料、技術支援料等は合算される可能性がある)、取引総額には注意が必要です。

- 取引金額の基準値が設定されていないため、関連者が法人税率25%以下の国(もしくは課税管轄

2. 移転価格文書が三層構造になった

PER/32/PJ/2011 |

213/PMK.03/2016 |

ローカル・ファイル但し、下記のようなマスター・ファイルに必要な情報も一部開示が必要。

|

下記の三種の文書を作成マスター・ファイル(MF)企業グループ全体についての情報

ローカル・ファイル(LF)企業グループ内のインドネシア法人についての情報

国別報告書(CbCR)企業グループ内の各企業が所在する国に関する情報

|

注意!

- MF、LFともに開示内容が広範におよぶため、これを補完することを目的に、新規則ではOECDのBEPS行動計画13に基づくファイルの作成要件と同様の最低要件を定めた詳細の付表が交付されています。

- 納税者が性質の異なる事業を2種類以上行っている場合、LFは事業別の損益計算書を基に作成することが必須となります。

- 一般的に、MFは親会社が英語(もしくは日本語)で作成しているため、インドネシア語に翻訳をします。 親会社が作成していない場合は、在外子会社側で作成することになります。

3.文書作成の言語

PER/32/PJ/2011 |

213/PMK.03/2016 |

| インドネシア語もしくは英語。

|

基本的にインドネシア語のみ。 国税当局より外国語および外貨建による帳簿作成の許可を得ている納税者に限り、当該外国語による作成が認められる。但し、インドネシア語による翻訳の添付が必須。 |

4.作成期限

PER/32/PJ/2011 |

213/PMK.03/2016 |

| 特になし。 但し、税務当局より提出要請があった場合、1ヶ月以内に提出要。

また、移転価格文書を確定申告書に添付する義務はないが、確定申告書用紙一式の中に、移転価格文書に関して記載する頁(3A、3A-1)があり、当該頁に記載がない場合は確定申告が完了したと見做されない。

|

マスター・ファイルとローカル・ファイル課税年度終了後4ヶ月以内に利用可能な状態にする。 また、移転価格文書を確定申告書に添付する必要はないが、確定申告書用紙一式の中に、 両ファイルのサマリーを記載する頁(3A、3A-1)があり、当該頁に記載がない場合は確定申告が完了したと見做されない。 国別報告書課税年度終了後12ヶ月以内に利用可能な状態にし、翌課税年度の年次法人所得税確定申告書とともに税務署に提出する。 |

注意!

- 上記の期限以内に文書が発行されていない、また、上記の期限を経過後、国税当局より提出が求められた際に、速やかに文書の提出ができなかった場合は、文書が作成されていても、国税当局は、それらの文書を考慮しない可能性があります。

- 法人所得税確定申告書の提出期限延長(最大2ヶ月)をした場合、移転価格文書の作成期限も併せて延長が可能かどうかについて、現時点では不明です。

5.罰則金

| PER/32/PJ/2011 | 213/PMK.03/2016 |

| <算出方法>

(申告済)法人所得税額 - 税務調査後の査定額 差額(=追徴税) × 2%/月(最長24カ月) 罰則金額

その他、上記の3Aおよび3A-1を申告書に添付していない、もしくはブランクで提出していた場合は、申告遅延の罰則金としてIDR1,000,000が課せられる。 |

<算出方法>

(申告済)法人所得税額 - 税務調査後の査定額 差額(=追徴税) × 50%____ 罰則金額 その他、上記の3Aおよび3A-1を申告書に添付していない、もしくはブランクで提出していた場合は、申告遅延の罰則金としてIDR1,000,000が課せられる。 |

新規則(213/PML.03/2016)による関連会社の定義

- 一方の納税者が、他方の納税者の株式を25%以上、直接または間接的に保有する関係(=親・孫会社)

- 2つ以上の納税者が、同一者により各株式の25%以上を、直接または間接的に保有される関係(=兄弟会社)

- 2つの法人間の経営や技術面等により、一方の法人が他方の法人を、直接または間接的に支配している関係

*日本とは異なり、インドネシアではインドネシア国内の関連者間取引も移転価格の対象になります。 ついては、イ国内に所在する共同出資者や、本社が出資している兄弟会社等と取引があり、上記の要件にあてはまる場合は、移転価格文書を作成する必要がありますので、ご注意ください。

主な法人所得税率25%未満の国

| 法人所得税率 | 国 名 |

| 24.2% | 韓国 |

| 20% | カンボジア、 タイ、 ベトナム |

| 17% | シンガポール、 台湾 |

| 16.5% | 香港 |

| 12% | マカオ |

コメント