概要

- 土地建物の売買に関する追加規定・・・国税総局規則 PER-18/PJ/2017(PER-18)

- ポスト・タックス・アムネスティーについて・・・政府規則 No.36/2017 (GR-36)

- タックス・アムネスティー実施規則の2回目の改定・・・財務大臣規則 No.165/PMK.03/2017 (MOF-165)

- 土地および建物の賃貸に伴う所得について・・・政府規則No.34 (GR-34)

PDF版はこちらから

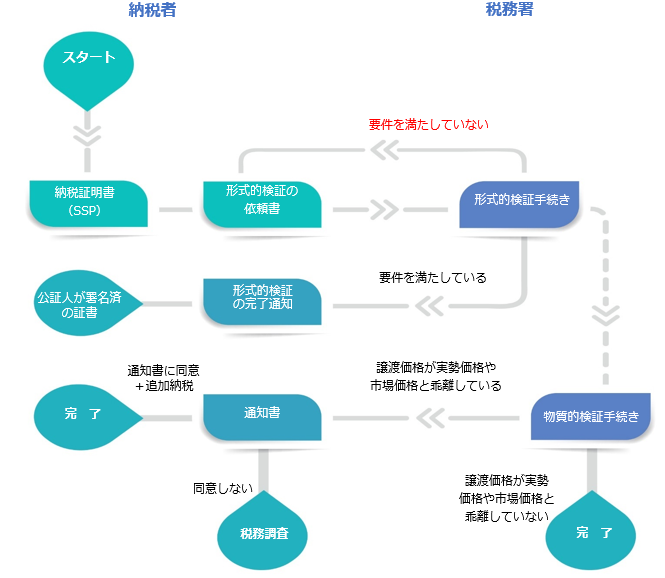

国税総局規則 PER-18/PJ/2017(PER-18) 土地もしくは建物の所有権の譲渡に係る所得税の納付、および土地・建物の売買契約書(PPJB)の検証手順について

国税総局規則 PER-18によると、下記に伴う所得税の納税を行った個人および法人納税者は、国税総局に所得税納付の検証を依頼しなければなりません。

- 土地および建物の所有権の譲渡

- 土地および建物の売買契約書(PPJB)の変更

国税総局は下記の検証を行います。

- 形式的検証

- 物質的検証

形式的検証

形式的検証のための提出書類

- 依頼書 (PER-18の補足1で規定した様式による)

- 銀行が発行した税金納付書(SSP)

- 土地もしくは建物の所有権の譲渡が行われた旨の声明書(PER-18の補足2で規定された様式による)もしくはPPJB。いずれも収入印紙の貼付があるもの

- 売主の署名および収入印紙の貼付がある売買契約書、所有権の譲渡を証明する書類、もしくは領収書等の土地および建物の売買取引に係るすべての書類のコピー

- 直近の土地・建物税の納税通知書(SPPT PBB)のコピー

- 売主と買主両方の身分証明書(KTP)またはパスポートのコピー

- 検証依頼書の提出を第三者に委任する場合、委任状および被委任者の身分証明書のコピー

- 売主がデベロッパーの場合、土地もしくは建物を販売するにあたって作成された販売カタログや価格表、PPJBのコピー

- 所得税納付の際に納税者番号を使用しなかった場合、PER-18の補足3で規定された様式に則って作成した「納税者番号未使用の声明書」

形式的検証の手順

国税総局は、依頼書(補足を含む)の作成がPER-18の規定に則しているか否か、また納税者に係る記載内容、所得税の納付額、納税者番号等が正確かつ一貫性があるか否か等の検証作業を行います。

形式的検証の結果

国税総局は、依頼に必要な書類がすべて整った時点から3営業日以内に形式的検証の完了通知書を発行します。公証人は国税総局が発行した当該通知書を確認後に土地もしくは建物の所有権の譲渡に係る証書に署名することができます。

物質的検証

物質的検証を実施する税務署は下記のとおりです。

- 納税者が納税者登録を行い、所得税申告書を提出する税務署

- 納税者の主な事業が土地および建物の売買(=所有権の譲渡)の場合、取引が発生した場所の管轄税務署

- 納税者が個人かつ納税者番号を保有していない場合、納税者の住居所在地の管轄税務署

物質的検証のための提出書類

国税総局は、納税者に形式的検証の完了通知が発行された後、物質的検証を実施します。

物質的検証は、既に納税者が形式的検証のために提出した書類等を基に行われます。

物質的検証の手順

国税総局は、売買対象となる土地もしくは建物の所在地、寸法等の記載が正確か否か、また譲渡価格が適正かどうか(非関連者間取引の場合は実勢価格、関連者間取引の場合は市場価格と比較)等の検証を行います。

物質的検証の結果

もし検証結果が、譲渡価格は実勢価格もしくは市場価格と乖離しているとなった場合、国税総局は納税者に対し、その旨を文書で通知します。

- もし納税者が国税総局の意見に同意する場合は、納税不足分を支払います。

- もし納税者が国税総局の意見に同意しない場合は、税務調査が実施されます。

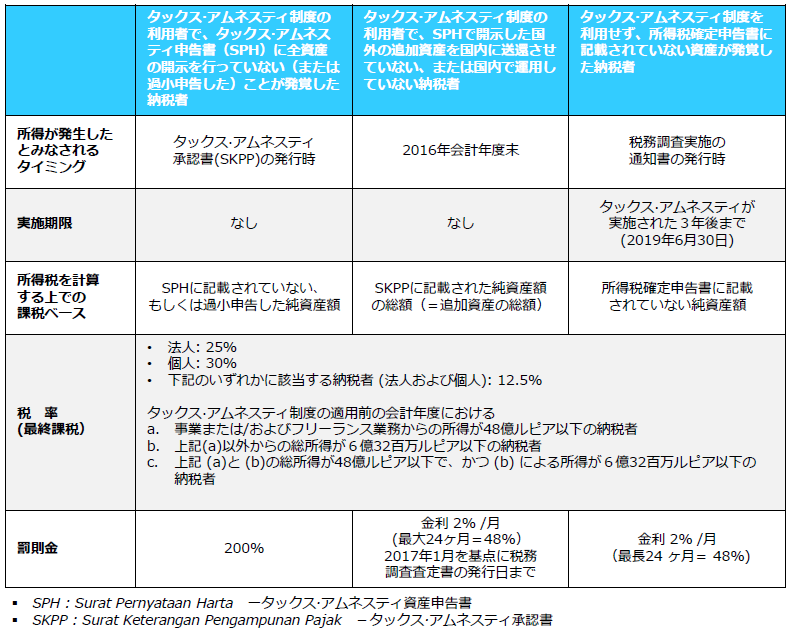

政府規則 No.36/2017 (GR-36) 所得とみなされる特定の純資産の追加に課税される所得税について

財務大臣規則 No.165/PMK.03/2017 (MOF-165) 財務大臣規則 No.118/PMK.03/2016タックス・アムネスティ実施規則)の2回目の改定

自己申告

資産の未開示もしくは過小申告が発覚した場合、国税総局はこれらの資産を追加収入があったとみなし、納税不足額と納税遅延罰則金額の記載のある税務調査査定書を発行します

しかしながら、当該規定は今回のタックス・アムネスティの利用者、非利用者を問わず、再度自己申告ができるチャンスを納税者に与えています

このような自己申告に適用される税率はGR-36に規定されています。最終課税を計算する際、納税者は信頼性のある参考値をベースにするか、もしそのような参考値がない場合は数理士や国税総局に評価額の算出を依頼することができます

純資産の自己申告は、国税総局長規則 No.23/PJ/2017 (PER-23)に規定された最終分離課税の申告方法に則して行います

タックス・アムネスティにおける土地および/または建物の所有権の譲渡に係る免税の要件

タックス・アムネスティを利用した納税者は、公証人に提示したSKPPのコピーや国税総局が発行した免税証明書を利用して免税の承認を得ることができます。但し、この免除を受けるためには、土地および/または建物の所有権の譲渡は2017年12月31日までに完了する必要があります。

タックス・アムネスティ制度利用者の年次報告書作成の順守

タックス・アムネスティ制度の利用者が年次報告書の提出を怠った場合、タックス・アムネスティ承認書に記載されている資産を追加資産とみなすか否かの判定に先立ち、税務調査が実施されます。

年次申告書が未提出の場合、国税総局はSPHで申告された純資産を追加所得とみなし、所得税の課税対象として処理します。

税務上の紛争解決の方法

財務大臣規則 No.MOF-165に基づいて発行された納税不足通知書に係る紛争は、一般的な税法の範囲で行われます。一方、タックス・アムネスティ制度に基づく紛争は、税務裁判で解決されることとなります。

政府規則No.34 (GR-34) 土地および建物の賃貸に伴う所得

土地および建物の賃貸に伴う所得に関する政府規則No.34/2017(GR-34)が公布されるにあたり、既存の政府規則 No.29/1996 並びにこれの改定である政府規則 No.5/2002は無効となりました。土地および建物の賃貸に伴う所得は従来どおり税率10%の最終課税の対象となります。

GR-34では、下記の所得も建物の賃貸による所得とし、最終課税の対象であると規定しています:

- 常設の技術的設備(電波塔や貯水タンク等)とみなされる建物のすべてまたは一部

- BOT(Build, Operation & Transfer)契約における土地所有者の下記の所得(契約期間中に生じる定期的な収入、建造物の所有権の譲渡、その他の当該契約に伴い生じた所得)

- 賃貸契約と同時もしくは別途に締結された契約に伴う請求:メンテナンス費用、セキュリティ費用、サービス費用、施設使用料等)

GR-34は2018年1月2日より施行開始されます

当該情報についての問合せ先:

PT Sakura Mitra Perdana

西原健太 Director nishihara@sakura-id.com

三原あずさ Director mihara@sakura-id.com

Gedung Rifa, Lt.2 Jl. Prof. Dr. Satrio, Blok C4, Kav.6-7Kuningan Timur, Jakarta Selatan 12950

Phone: +62 21 5260 780/781/782

Fax: +62 21 5260 790

このTax Updateは、提携先であるSSJK Consultingが作成した記事を、弊社が翻訳したものです。

SSJK Consulting

The Boulevard Office, UG D-2

Jl. Fachrudin Raya No. 5

Jakarta Pusat 10250

このTax Updateは税務に係る法律・規則の一般的な情報として、SSJK Consultingと弊社の理解に基づいて作成しており、国税総局の見解が同じであることを保証するものではありません。実際に生じた個々の問題については、税務の専門家とご相談ください